Правильный учет расходов лизингодателя в 1С требует внимательности к деталям и учета множества факторов, влияющих на финансовую отчетность. Важно не только корректно отразить затраты, но и организовать их таким образом, чтобы это соответствовало требованиям налогового законодательства и внутренним учетным стандартам компании.

Основной задачей является четкое разделение расходов, связанных с предметом лизинга, от общих затрат компании. Это необходимо для правильного формирования отчетности, особенно когда речь идет о налоговых вычетах, амортизации и налоговых расходах. Использование стандартных механизмов 1С позволяет автоматизировать многие процессы, однако для этого важно правильно настроить параметры учета.

Для учета расходов лизингодателя в 1С необходимо уделить внимание нескольким ключевым аспектам. Во-первых, важно правильно настроить счета учета для каждого типа затрат – от амортизации до дополнительных расходов на обслуживание и ремонт. Во-вторых, необходимо учитывать особенности налогообложения, чтобы исключить ошибки при расчете налогов и сборов.

Кроме того, необходимо регулярно проверять корректность настроек и данных, введенных в систему, чтобы избежать ошибок в отчетности. Важно помнить, что даже незначительная ошибка в учете расходов может привести к серьезным последствиям, таким как неправильные налоговые отчисления или штрафы за несоответствие законодательству.

Расходы лизингодателя в 1С: как учесть и учесть их правильно

В 1С:Бухгалтерия расходы лизингодателя отражаются по правилам бухгалтерского и налогового учета. Основные затраты – амортизация предмета лизинга, страхование, ремонт, техобслуживание, проценты по привлечённому кредиту, а также затраты на регистрацию и госпошлины.

Для корректного учета важно правильно определить тип расхода и указать соответствующую статью затрат. Например, расходы на страхование имущества следует учитывать через документ «Поступление (акт, накладная)», указывая в нём счет 26 или 44, в зависимости от назначения. Если лизинговое имущество используется в производстве, применяется счет 20 с соответствующим аналитическим учетом.

Амортизация начисляется автоматически при правильной настройке учетной политики: в карточке основного средства указывается способ амортизации (чаще всего линейный), срок полезного использования и счет учета, например, 03.01. Для начисления используется регламентная операция «Закрытие месяца».

Проценты по кредиту, привлечённому для покупки предмета лизинга, отражаются документом «Поступление услуг» с указанием статьи «Проценты по займам и кредитам». При этом используются счета 91.02 или 66.02 в зависимости от формы привлечения финансирования.

Если расходы по договору перекладываются на лизингополучателя, они не отражаются как затраты, а проводятся через 76.09 «Расчеты по прочим операциям с контрагентами», с применением документа «Реализация (акты, накладные)» и дальнейшим выставлением счета-фактуры.

Для налогового учета следует контролировать временные разницы – например, если амортизация в бухучете и налоговом отличается. В этом случае используется функциональность ПБУ 18/02. Это особенно актуально при применении нелинейного метода в налоговом учете.

Все расходы должны иметь подтверждающие первичные документы, корректно отраженные в 1С:Бухгалтерия. Важно также сверять проводки и регистры, чтобы избежать искажений данных в отчетности.

Как настроить учет расходов лизингодателя в 1С

Для корректного учета расходов лизингодателя в 1С необходимо последовательно выполнить несколько настроек и операций. Рассмотрим процесс на примере конфигурации «1С:Бухгалтерия 3.0».

- Перейдите в раздел «Главное» – «Функциональность» и убедитесь, что включены опции «Лизинг (аренда)» и «Основные средства».

- В разделе «Справочники» создайте новый договор аренды (лизинга) с видом «Выданный лизинг». Укажите стороны сделки, срок действия и параметры начисления доходов и расходов.

- В карточке контрагента установите признак «Лизингополучатель». Это обеспечит корректную аналитику по расчетам.

- Добавьте объект лизинга в справочник «Основные средства» с признаком «Сдан в лизинг». При этом объект не списывается с баланса, а продолжает числиться у лизингодателя.

Для отражения расходов используйте документ «Поступление (акты, накладные)» с видом операции «Прочие услуги». Укажите поставщика, сумму и статью затрат. В графе «Счет учета» применяйте 26 или 44 счет, в зависимости от характера затрат.

- В разделе «Затраты» обязательно укажите аналитику: подразделение, статью расходов, проект (если ведется учет по проектам).

- Если расход связан с амортизацией объекта, настройте график амортизации и проводите ежемесячное начисление с помощью регламентной операции.

Для автоматического распределения расходов по объектам учета настройте правила распределения в разделе «Затраты» – «Методы распределения». Выберите базу (например, выручка или прямые затраты) и укажите объекты учета (договора лизинга или лизингополучатели).

Регулярно выполняйте закрытие месяца: амортизация, распределение затрат, корректировка стоимости и формирование доходов. После этого анализируйте данные через отчеты: «Анализ счета», «Оборотно-сальдовая ведомость», «Анализ расходов по статьям».

Принципы отражения лизинговых платежей и связанных расходов

В 1С для корректного учета лизинговых платежей у лизингодателя используется счет 76.09 «Расчеты по лизинговым платежам». На этом счете отражаются расчеты с лизингополучателем по договорам лизинга, включая основную сумму обязательств и начисляемые проценты.

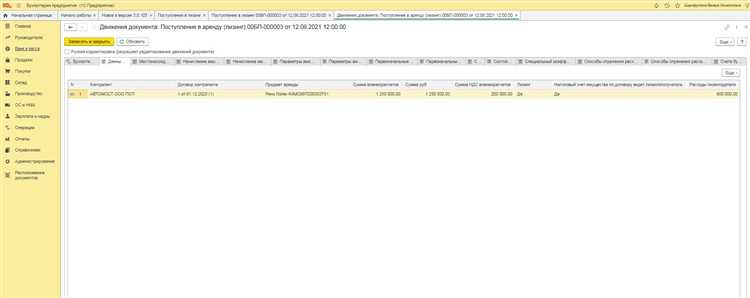

Основное поступление объекта лизинга учитывается на счете 03 «Доходные вложения в материальные ценности». При передаче имущества в лизинг оформляется документ «Передача ОС в аренду», где указывается счет 03.01, способ отражения расходов по амортизации, а также график поступления доходов.

Амортизация начисляется на объект, переданный в лизинг, в зависимости от установленного способа. В типовой конфигурации рекомендуется использовать линейный метод. Документ «Начисление амортизации ОС» учитывает суммы на счете 91.02 «Прочие расходы», если объект лизинга не используется в основной деятельности.

Лизинговые платежи, поступающие от лизингополучателя, отражаются через документ «Поступление на расчетный счет» с корреспонденцией на счет 76.09. Доход признается на счете 91.01 «Прочие доходы» согласно графику, заданному в договоре.

Проценты по договору лизинга, если они выделены отдельно, учитываются через начисление доходов по документу «Операция (бухгалтерская)». В этом случае создается проводка Дт 76.09 Кт 91.01 на сумму процентов за соответствующий период.

Дополнительные расходы, связанные с содержанием объекта (страхование, техобслуживание), если они остаются на балансе лизингодателя, учитываются через счет 26 или 44 с последующим распределением на 91.02. Документы «Поступление (акты, накладные)» и «Списание с расчетного счета» используются для отражения фактических затрат.

При возврате объекта лизинга после окончания договора оформляется документ «Возврат ОС из аренды», после чего имущество списывается со счета 03.01 и при необходимости переводится на 01 для дальнейшего использования или реализации.

Особенности учета амортизации предмета лизинга в 1С

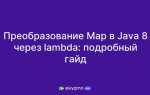

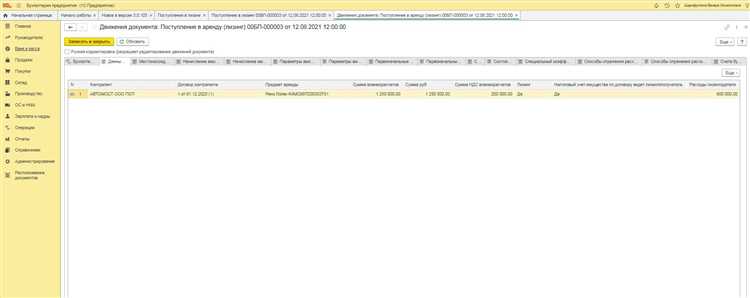

В 1С амортизация предмета лизинга отражается у лизингодателя, если объект учитывается на балансе организации. Для этого используется счет 01.09 «Основные средства, переданные в лизинг». Начисление амортизации осуществляется на счете 02.09. В конфигурации «Бухгалтерия предприятия» необходимо установить флаг «На балансе» при вводе объекта в эксплуатацию через документ «Поступление (акты, накладные)».

При создании документа «Принятие к учету ОС» важно указать правильную группу амортизации, срок полезного использования и метод начисления (чаще всего линейный). В карточке ОС следует задать субконто для аналитики по договору лизинга. Это позволит в дальнейшем корректно формировать отчеты и отслеживать движение предметов лизинга.

Автоматическое начисление амортизации выполняется документом «Закрытие месяца». При этом система учитывает текущий месяц, метод начисления и дату принятия к учету. Если предмет лизинга был передан в середине месяца, амортизация будет рассчитана пропорционально оставшемуся времени. Проверка корректности проводится через отчет «Оборотно-сальдовая ведомость по счету 02.09».

В случае досрочного выкупа или возврата предмета лизинга необходимо прекратить начисление амортизации. Для этого в 1С создается документ «Выбытие ОС», где указывается причина списания и остаточная стоимость. Остаток по амортизации автоматически списывается в момент выбытия.

Если предмет лизинга модернизируется за счет лизингодателя, необходимо оформить документ «Модернизация ОС». После изменения первоначальной стоимости система пересчитает амортизацию с учетом новых параметров. Изменения отразятся в следующем месяце после проведения модернизации.

Как правильно учитывать НДС на расходы лизингодателя в 1С

Если лизингодатель несет расходы в рамках договора, например, на страховку, транспортировку или техобслуживание объекта лизинга, важно корректно отразить НДС в 1С, чтобы избежать искажений в учете и отчетности.

В 1С:Бухгалтерия при поступлении счета от контрагента, отражающего такие расходы, необходимо использовать документ «Поступление (акты, накладные)». В нем выбирается вид операции «Услуги», указывается поставщик и заполняются данные по услуге и сумме с НДС.

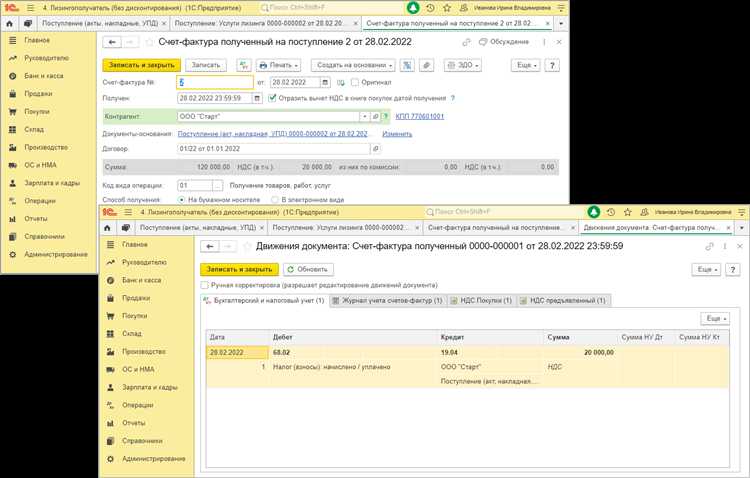

В строке «Счет учета» рекомендуется использовать счет 76.09 (расчеты с прочими дебиторами и кредиторами), если расходы временно учитываются до выставления их лизингополучателю. Сумма НДС автоматически попадает на счет 19.04.

При выставлении счета-фактуры лизингополучателю используется документ «Реализация (акты, накладные)» с указанием суммы перераспределяемых расходов. Важно включить в документ строку с услугой и указать корректную ставку НДС. Счет учета доходов – 91.01, счет НДС – 68.02.

Чтобы исключить двойной учет НДС, нужно проконтролировать, чтобы в учете не остались «зависшие» суммы на 19.04. После реализации услуг лизингополучателю, эти суммы должны быть списаны с 19.04 проводкой Дт 68.02 Кт 19.04.

В «Журнале учета счетов-фактур» проверяется корректность отражения входящего и исходящего НДС. Все документы должны иметь статус «Подтвержден» и попадать в книгу покупок или продаж в зависимости от роли лизингодателя по документу.

Для автоматизации проверки рекомендуется использовать отчет «Анализ НДС по приобретенным ценностям» и «Анализ счета 19» – они покажут, осталась ли неиспользованная сумма НДС, которую необходимо либо списать, либо скорректировать.

Учет расходов на обслуживание и ремонт лизинговых объектов

В 1С:Бухгалтерии для учета расходов на обслуживание и ремонт лизинговых объектов лизингодатель должен учитывать, кто по условиям договора несет затраты – арендатор или сам лизингодатель. При возложении расходов на лизингодателя используется счет 26 «Общехозяйственные расходы» или 44 «Расходы на продажу» в зависимости от характера затрат и модели учета.

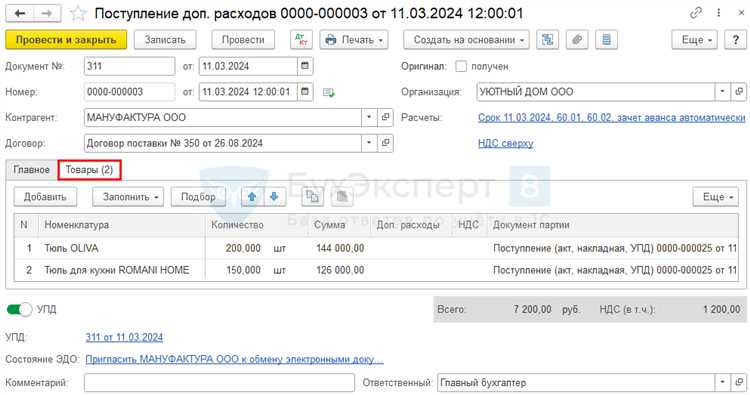

Затраты на плановое техническое обслуживание, не увеличивающие стоимость объекта, относятся на текущие расходы. В 1С оформляется документ «Поступление (акты, накладные)» с видом операции «Услуги». В аналитике указывается объект лизинга как статья затрат, при необходимости – в разрезе договоров или мест эксплуатации.

Если проведенные работы относятся к капитальному ремонту, продлевающему срок службы или улучшающему характеристики объекта, такие затраты подлежат капитализации. В этом случае используется счет 08.04 «Приобретение (создание) НМА», с последующим перемещением суммы на 03 «Доходные вложения в материальные ценности» проводкой Дт 03 Кт 08.04. Для отражения используется документ «Поступление (акты, накладные)» и операция «Передача в эксплуатацию» или «Модернизация ОС».

НДС по расходам на ремонт учитывается пропорционально доле использования объекта в облагаемых НДС операциях. Если лизинговая деятельность облагается НДС, налог принимается к вычету, при этом в документе указывается ставка и сумма НДС.

Рекомендуется использовать субконто «Объекты лизинга» в настройке аналитики по счетам 26, 44 и 08.04 для отслеживания затрат по каждому активу. Это обеспечивает прозрачность анализа расходов и формирование корректной управленческой отчетности.

Отражение расходов на страхование имущества в 1С

Для корректного учета расходов на страхование переданного в лизинг имущества необходимо использовать документ «Поступление (акты, накладные)» с видом операции «Услуги». В разделе «Счета учета» указываются счет затрат, например, 26 или 44.1, и соответствующий аналитический учет (статья затрат, подразделение, проект).

На закладке «Дополнительно» необходимо выбрать вид затрат: «Прочие производственные расходы», а в статье затрат – «Страхование имущества». Если статья затрат отсутствует, её нужно создать, указав вид расходов согласно Налоговому кодексу (например, п.1 ст. 264 НК РФ).

Для целей налогового учета (при использовании ОСНО) в карточке статьи затрат в разделе «Налоговый учет» выбирается способ включения в расходы – «Учитываются в налоговом учете». При УСН включение зависит от выбранного объекта налогообложения.

Если страховые расходы относятся к нескольким договорам лизинга, сумму необходимо распределить пропорционально стоимости имущества или другой базе, с применением документа «Операция (бухгалтерская)» или обработки распределения затрат в конфигурациях с управленческим учетом.

При необходимости отложенного списания затрат используется документ «Отражение расходов по деятельности», где можно задать период, в котором расходы должны быть учтены. Это особенно актуально при заключении долгосрочных договоров страхования.

Для автоматизации повторяющихся операций следует задать шаблоны операций или настроить регламентные задания, если конфигурация это поддерживает (например, в 1С:Бухгалтерия предприятия 3.0).

Как избежать ошибок при учете расходов в отчетности 1С

Неправильное отражение расходов в 1С приводит к искажению налоговой базы и риску претензий со стороны налоговых органов. Ниже представлены конкретные меры, позволяющие минимизировать ошибки при работе с расходами лизингодателя.

- Настройте аналитику по субконто для счета 76, чтобы фиксировать расчеты с каждым лизингополучателем отдельно. Без детализации легко допустить путаницу при сверке данных.

- Используйте статьи расходов с четко заданными видами для регламентированного учета. Например, «Расходы на обслуживание предмета лизинга» должны быть отнесены к косвенным расходам в налоговом учете.

- Проверяйте правильность использования документов «Поступление (акт, накладная)» при отражении затрат, особенно если расходы не связаны с поставкой товаров, а являются услугами (страхование, техобслуживание).

- Регулярно формируйте оборотно-сальдовую ведомость по счетам 20, 25, 26, 76.04 и анализируйте отклонения по аналитике. Обнаруженные несоответствия указывают на ошибки при разноске документов.

- Не используйте универсальные операции для отражения расходов, если в конфигурации 1С предусмотрены специализированные документы. Это исключает вероятность некорректного отражения в налоговом и бухгалтерском учете.

- Перед закрытием месяца обязательно запускайте проверку данных («Помощник закрытия месяца») и контролируйте сообщения об ошибках, особенно связанных с незаполненными счетами затрат и неправильной корреспонденцией счетов.

- При отражении расходов на модернизацию объекта лизинга используйте документ «Модернизация ОС», а не текущие расходы. Иначе расходы могут быть списаны неправомерно.

- Настройте автоматическую подстановку счетов учета в справочнике «Номенклатура» и «Договоры». Это снизит вероятность ручных ошибок при вводе документов.

Точная настройка учетной политики и регулярный контроль за документами – ключевые факторы снижения рисков при отражении расходов лизингодателя в 1С.