Автоматизация расчёта страховых взносов в 1С позволяет снизить количество ошибок, ускорить подготовку отчетности и обеспечить соответствие требованиям ФНС и ПФР. Для этого необходимо правильно настроить параметры учета и последовательно выполнить все этапы начисления в зависимости от используемой конфигурации – будь то 1С:Бухгалтерия или 1С:Зарплата и управление персоналом.

Основой корректного начисления служит настройка ставок страховых взносов в справочнике «Способы отражения зарплаты в учете» и карточках сотрудников. Необходимо указать категории застрахованных лиц, базу начислений и привязку к плану счетов. Ошибки на этом этапе приводят к недостоверности расчетов и искажению отчетности по форме СЗВ-М, РСВ и 4-ФСС.

Важный этап – выполнение документа «Начисление зарплаты и взносов», где программа автоматически рассчитывает суммы к уплате по каждому сотруднику. Следует контролировать лимиты базы для пенсионных и медицинских взносов, а также учитывать пониженные тарифы для отдельных категорий плательщиков, например, ИТ-компаний или субъектов МСП.

После расчета требуется сформировать проводки и проверить их в разделе «Операции – Журнал проводок». В случае необходимости производится корректировка вручную либо с помощью дополнительных документов, таких как «Корректировка регистров» или «Исправление начислений». Только после этого можно переходить к формированию отчетности и выгрузке в контролирующие органы.

Выбор правильного тарифа страховых взносов в настройках сотрудника

Правильный выбор тарифа страховых взносов в 1С критически важен для корректного расчета отчислений и формирования отчетности. Настройка выполняется в карточке сотрудника или в элементах справочника «Сотрудники».

- Откройте справочник «Сотрудники» через раздел «Кадры».

- Выберите нужного сотрудника и откройте его карточку.

- Перейдите на вкладку «Налоги и взносы».

- В блоке «Страховые взносы» выберите поле «Тариф страховых взносов».

Варианты тарифов зависят от категории застрахованного лица и условий труда:

- Основной тариф – применяется по умолчанию для большинства работников по трудовому договору.

- Тариф для субъектов малого предпринимательства – доступен при применении УСН и включении в реестр МСП.

- Тариф для инвалидов – выбирается для сотрудников, признанных инвалидами I–III группы (при наличии подтверждающих документов).

- Тариф для совместителей – актуален, если сотрудник работает по совместительству у другого работодателя.

- Тариф для научных работников – применяется в аккредитованных научных организациях при наличии соответствующего кода профессии (ОКПДТР).

Для надбавок за вредные условия труда необходимо включить доплату по результатам спецоценки условий труда (СОУТ). Это делается на вкладке «Условия труда» с выбором соответствующего класса условий.

После выбора тарифа важно провести документ «Прием на работу» или «Изменение условий труда», чтобы изменения вступили в силу. Неверно установленный тариф приведет к ошибкам в РСВ, 6-НДФЛ и расчетах ФСС.

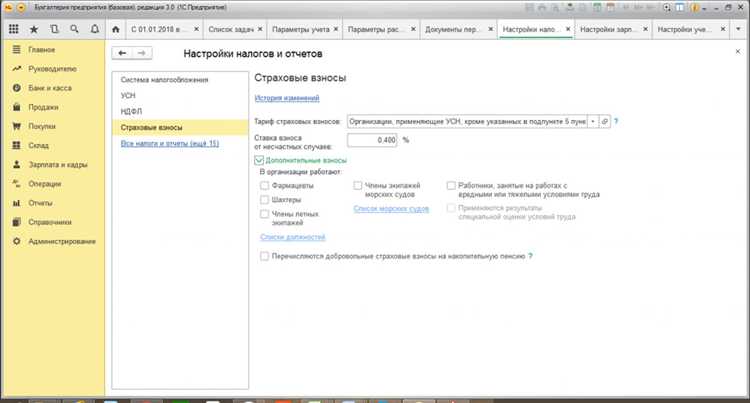

Настройка параметров учета страховых взносов в разделе «Зарплата и кадры»

Откройте раздел «Зарплата и кадры», перейдите в «Настройки» – «Учетная политика». Убедитесь, что установлен флажок «Ведется учет страховых взносов». Без этого функциональность по начислению взносов будет недоступна.

В учетной политике укажите, по каким тарифам организации необходимо рассчитывать взносы. Для стандартной ставки ПФР и ФСС установите тариф «Основной». Если организация применяет пониженные ставки (например, ИТ-компании, участники Сколково), выберите соответствующий тариф из списка. Для каждого тарифа установите дату начала его действия.

Откройте «Настройки зарплаты» и активируйте опцию «Использовать регистр сведений по страховым тарифам». Это позволяет задавать индивидуальные тарифы для сотрудников при необходимости.

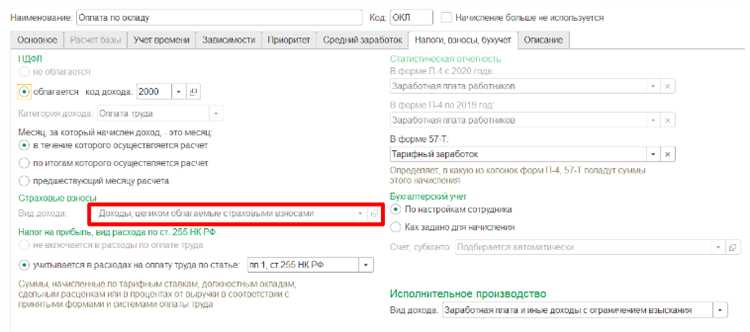

Перейдите в «Классификация доходов для НДФЛ и страховых взносов» и проверьте соответствие кодов доходов и видов начислений. Каждому начислению должен быть присвоен корректный код для целей страховых взносов (например, код 2000 для зарплаты). Несоответствие кодов приведёт к некорректному расчету базы и взносов.

В справочнике «Сотрудники» для каждого работника проверьте категорию застрахованного лица. Для большинства – «Работающие по трудовому договору». Для совместителей, студентов и инвалидов указываются специальные категории, влияющие на ставку тарифа и необходимость начисления отдельных взносов.

После завершения настройки выполните тестовое начисление зарплаты, затем сформируйте документ «Начисление страховых взносов» и проверьте корректность базы, ставок и суммы начислений. Это позволит сразу выявить ошибки в параметрах учета до сдачи отчетности.

Проверка реквизитов сотрудников, влияющих на расчет страховых взносов

Перед расчетом страховых взносов в 1С необходимо убедиться в корректности ключевых реквизитов сотрудников, напрямую влияющих на размер начислений. Ошибки в этих данных приводят к некорректным расчетам, штрафам и искажению отчетности в ПФР и ФСС.

- Гражданство и статус застрахованного лица. В карточке сотрудника (раздел «Кадры» → «Сотрудники») должен быть правильно указан статус: гражданин РФ, иностранный гражданин с ВНЖ или временно пребывающий. От этого зависит, начисляются ли взносы в ФОМС и по каким тарифам.

- Дата приема на работу и вид договора. Проверить, что сотрудник оформлен именно по трудовому договору, а не по ГПХ – в последнем случае страховые взносы рассчитываются иначе, а взносы в ФСС могут не начисляться.

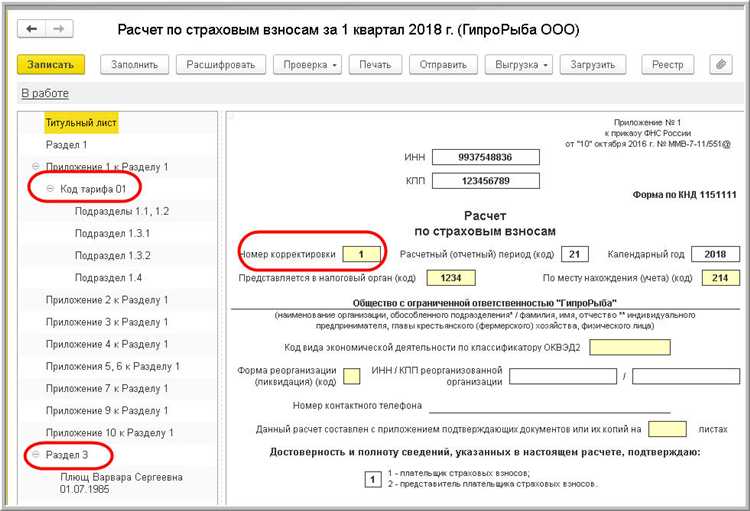

- Код тарифа плательщика страховых взносов. В справочнике «Способы отражения зарплаты в учете» или в документе «Прием на работу» должен быть указан актуальный код тарифа (например, 01 для общего тарифа, 06 для IT-компаний). Неверный код приведет к завышению или занижению начислений.

- Сведения о льготах. Убедитесь, что в разделе «Льготы» указаны подтвержденные основания для применения пониженных тарифов: инвалидность, участие в пилотном проекте ФСС и др. Отсутствие отметки приведет к применению стандартных ставок.

- Сведения об обособленных подразделениях. Если сотрудник оформлен в филиал, важно, чтобы его карточка содержала привязку к соответствующему подразделению, зарегистрированному в ФСС и ПФР по месту нахождения. Ошибка повлияет на формирование отчетов по месту учета.

- СНИЛС и ИНН. Обязательные реквизиты для всех сотрудников. При отсутствии или ошибке система не сможет корректно сформировать отчетность и провести сверку с данными ПФР.

Проверку следует выполнять до начала расчетного периода. Для массовой верификации используйте отчеты «Список сотрудников» и «Анализ состояния учета» в разделе «Зарплата и кадры».

Формирование документа «Начисление зарплаты и взносов»

Порядок действий:

1. Откройте раздел «Зарплата» → пункт «Начисления зарплаты».

2. Нажмите «Создать» и выберите организацию. В поле «Месяц» укажите период начисления.

3. При необходимости установите флажок «Начислять взносы» – система автоматически рассчитает страховые взносы по соответствующим ставкам.

4. Добавьте сотрудников вручную или через кнопку «Заполнить» → «Заполнить по всем сотрудникам». Учитываются те, кто принят на работу и имеет график.

5. Проверьте колонку «Начисление». Здесь указывается вид начисления: оклад, премия, больничный и пр. Записи формируются на основании штатного расписания и кадровых документов.

6. При необходимости отредактируйте суммы. Изменения вручную допустимы только при отключённой автоматической настройке расчётов.

7. Перейдите на вкладку «Взносы». Здесь отображаются суммы по ФСС, ПФР и ФОМС. Важно сверить, применяются ли корректные тарифы (например, пониженные для IT-компаний или УСН).

8. Убедитесь, что для всех сотрудников правильно указан статус: основной/внешний совместитель, инвалид и др. Эти параметры влияют на расчет взносов.

9. После проверки нажмите «Провести». Система сформирует проводки и зафиксирует расчет страховых взносов в регистре накопления «Страховые взносы».

10. Для анализа начислений используйте отчет «Анализ начисленных взносов» в разделе «Отчеты по зарплате».

Проведение расчета страховых взносов за выбранный период

Откройте раздел «Зарплата и кадры» и перейдите в пункт «Расчет страховых взносов». Нажмите «Создать» и укажите период, за который требуется выполнить расчет. Выбор периода влияет на выбор ставок и льгот, применяемых в расчёте. Для помесячного учета указывается конкретный месяц, для квартального – соответствующий квартал.

После указания периода выберите организацию. Если в информационной базе ведется учет по нескольким юрлицам, это обязательно. Убедитесь, что выбраны корректные параметры – ставка тарифа, код тарифа плательщика и наличие права на пониженные тарифы (например, для ИТ-компаний или участников Сколково).

Нажмите «Заполнить». Программа автоматически подставит суммы начисленной заработной платы, отражённой в документах «Начисление зарплаты» за указанный период. Если сотрудники находятся в отпуске по уходу за ребенком или на больничном, соответствующие периоды исключаются из базы для взносов.

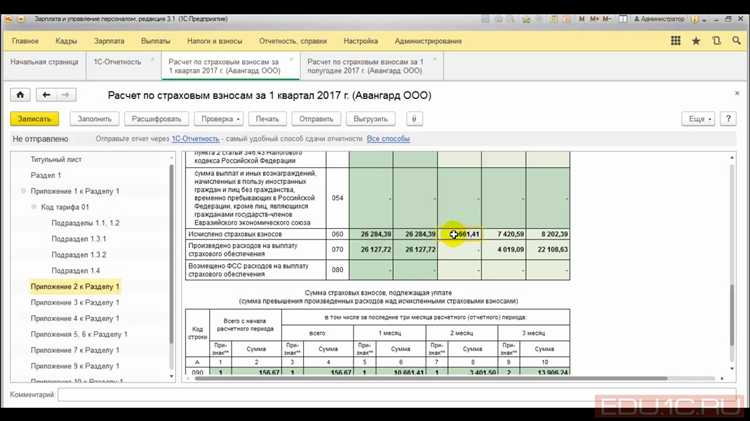

Проверьте сформированные данные по видам взносов: на ОПС, ОМС, ВНиМ и, при наличии, травматизм. Особое внимание – корректности сумм по временно освобожденным от взносов выплатам. Ошибки на этом этапе приводят к искажению отчетности по форме РСВ и 4-ФСС.

После проверки нажмите «Провести». В базе появится документ с рассчитанными взносами, доступный для анализа и отражения в учете. Рекомендуется сразу сформировать оборотно-сальдовую ведомость по счетам 69.01, 69.02 и 69.11 для контроля корректности расчетов и наличия задолженности.

Анализ суммы начисленных взносов в отчетах 1С

Для точной оценки начисленных страховых взносов в 1С следует использовать отчет «Начисленные страховые взносы» или аналогичный, доступный в вашей конфигурации. В отчете необходимо выбрать период начисления и конкретные подразделения, чтобы исключить ошибки при распределении затрат.

Обращайте внимание на показатели по каждой категории взносов: пенсионные, медицинские, социального страхования. Несоответствие сумм с расчетными данными по штатному расписанию или фонда оплаты труда указывает на возможные ошибки в базах начисления или неправильную настройку ставок.

При анализе важен контроль базы для начисления – она должна включать только выплаты, учитываемые для конкретного вида взносов. Проверяйте отдельные строки с суммами по сотрудникам, особенно если есть сверхурочные или премии, чтобы исключить двойное начисление.

Для детального анализа используйте функции фильтрации и группировки в отчете, что позволяет выявить аномалии по сотрудникам или видам начислений. При выявлении расхождений сверяйте данные с регламентированными отчетами в ФСС и ПФР.

Регулярный анализ отчетов позволяет своевременно корректировать данные, снижая риск штрафов за неправильное начисление взносов и оптимизируя налоговую нагрузку.

Корректировка начислений при обнаружении ошибок или изменений

Для исправления ошибок в начислениях страховых взносов в 1С необходимо использовать функционал перерасчёта в периодах, где выявлены неточности. В первую очередь, проверьте правильность заполнения данных сотрудников и ставки взносов. Ошибки в этих параметрах часто приводят к неверным итогам.

Шаг 1: Откройте документ «Начисление страховых взносов» за нужный период и выберите пункт «Корректировка начислений». В 1С предусмотрена возможность автоматического пересчёта с учётом исправленных данных.

Шаг 2: Внесите изменения в базу начислений, например, корректируйте сумму заработка или исправляйте коды видов дохода. После этого запустите перерасчёт. Система пересчитает страховые взносы с учётом новых данных, сформирует корректирующие проводки и отчёты.

Шаг 3: Для учета изменений, касающихся предыдущих периодов, создайте корректирующие документы с указанием периода, где допущена ошибка. Важно правильно отразить эти корректировки в регламентированной отчётности, чтобы избежать штрафов при проверках.

Не используйте ручные правки проводок без оформления корректирующих документов – это нарушит учет и может привести к расхождениям в отчётах.

После внесения изменений обязательно сформируйте отчет по страховым взносам, проверьте показатели и сравните их с предыдущими версиями, чтобы убедиться в правильности корректировок.

Проверка данных перед сдачей отчетности в ПФР и ФСС

Перед отправкой отчетности в ПФР и ФСС важно провести скрупулезную проверку расчетных данных по страховым взносам. В 1С необходимо сверить начисленные суммы с данными бухгалтерских регистров, чтобы исключить расхождения. Особое внимание уделите корректности базы для исчисления взносов, учитывая лимит по максимальной величине дохода, облагаемого взносами.

Проверьте правильность заполнения реквизитов сотрудников: ИНН, СНИЛС, дату приема и увольнения, категории застрахованных лиц. Ошибки в этих данных приводят к отказам или штрафам. Используйте встроенный отчет «Сверка страховых взносов», который выявляет несоответствия между начислениями и удержаниями.

Для отчетности в ПФР проверьте правильность заполнения разделов по начисленным и уплаченным взносам, сопоставьте итоговые суммы с платежными поручениями. В ФСС убедитесь, что в расчет включены все страховые случаи и соответствующие периоды, а также что суммы расходов на временную нетрудоспособность корректно отражены.

Перед выгрузкой файлов отчетности проведите проверку контрольных соотношений в 1С – они автоматически выявят ошибки в структуре файлов и некорректные коды. При обнаружении несоответствий исправьте данные и повторно выполните проверку.

Регулярное использование механизма регламентных заданий по проверке страховых взносов снижает риск ошибок и повышает качество отчетности, что минимизирует вероятность доначислений и штрафных санкций.

Вопрос-ответ:

Какие основные этапы нужно выполнить в 1С для начисления страховых взносов?

Первым шагом необходимо настроить параметры учета в разделе страховых взносов, указав актуальные тарифы и базы для расчета. Затем следует заполнить данные по сотрудникам, включая сведения о начислениях и удержаниях. После этого запускается процесс расчета через соответствующий механизм 1С, который автоматически учитывает все введённые данные. По завершении расчета нужно проверить сформированные проводки и сформировать отчетность для отправки в контролирующие органы.

Какие ошибки чаще всего возникают при начислении страховых взносов в 1С и как их избежать?

Одной из частых ошибок является неправильное указание базы для начисления — например, включение или исключение выплат, не подлежащих обложению взносами. Также встречается несоответствие тарифов, если они не обновлены в программе. Чтобы избежать ошибок, важно своевременно обновлять справочники и внимательно проверять настройки. Кроме того, перед формированием отчетов желательно провести тестовый расчет и сверить суммы с данными бухгалтерского учета.

Как в 1С отражается начисление страховых взносов при различных видах выплат сотрудникам?

В 1С для разных видов выплат применяются разные базы для начисления взносов. Например, заработная плата, премии и компенсации могут включаться в расчет, а возмещение расходов — нет. Программа автоматически учитывает эти особенности, если правильно настроены параметры учета и указаны категории выплат. При начислении взносов формируются проводки на соответствующие счета расходов и обязательств, что позволяет точно отразить данные в бухгалтерской отчетности.

Можно ли в 1С настроить автоматическое обновление тарифов страховых взносов и как это сделать?

Да, в современных конфигурациях 1С предусмотрена возможность автоматического обновления тарифов через интернет-сервисы или обмен с внешними источниками данных. Для настройки нужно подключить соответствующий сервис обновления и указать параметры синхронизации. Это помогает избежать ошибок из-за устаревших ставок и облегчает работу бухгалтера, сокращая время на ручное внесение изменений.

Какие отчеты по страховым взносам можно сформировать в 1С после начисления, и для чего они нужны?

После завершения начисления в 1С можно сформировать несколько видов отчетов: сводные данные по страховым взносам для каждого сотрудника, платежные поручения для уплаты взносов, а также формы отчетности, необходимые для сдачи в налоговые и внебюджетные фонды. Эти отчеты помогают контролировать правильность расчетов, обеспечивают прозрачность учета и служат основанием для своевременной уплаты обязательных платежей.