Работа с патентной системой налогообложения (ПСН) в 1С 8.3 требует точных настроек и понимания механизмов начисления. Неправильно оформленные документы могут повлечь ошибки в отчетности и налоговых обязательствах. Рассмотрим, как корректно отразить начисление патента в конфигурации «1С:Бухгалтерия предприятия», начиная с регистрации индивидуального предпринимателя и заканчивая созданием платежных поручений.

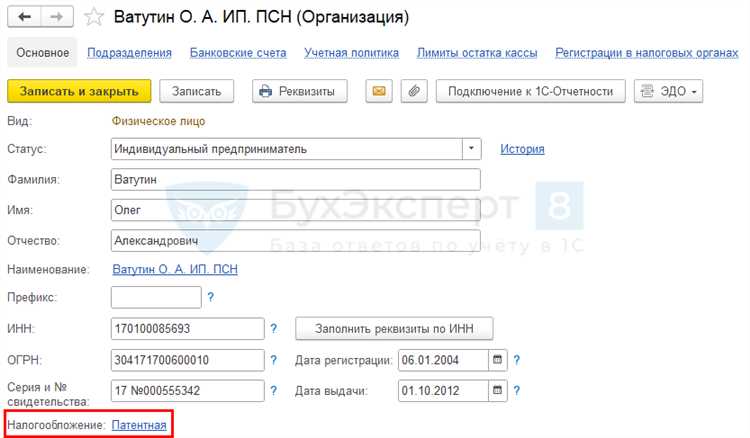

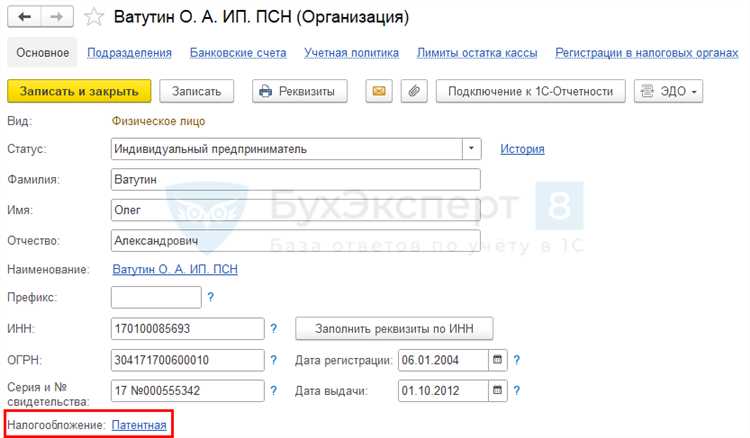

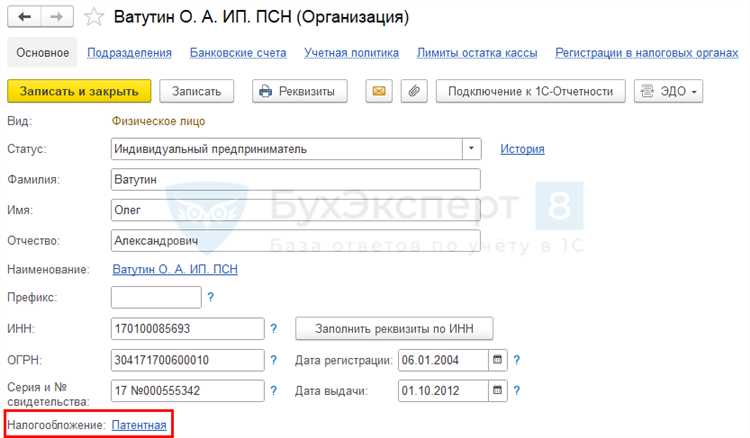

Для учета патента в 1С 8.3 необходимо, чтобы в карточке организации был установлен признак «Индивидуальный предприниматель» и выбран режим налогообложения ПСН. Без этого в системе не будут доступны соответствующие документы и настройки.

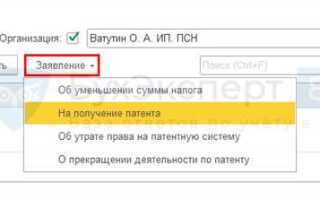

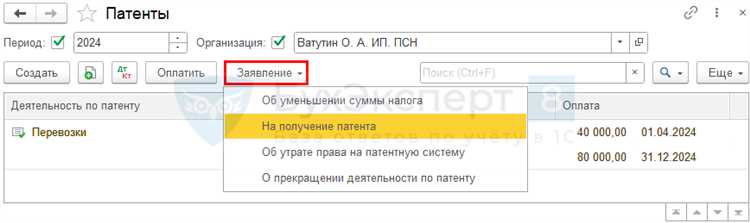

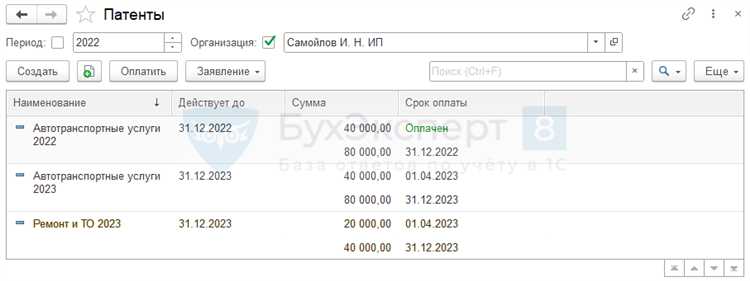

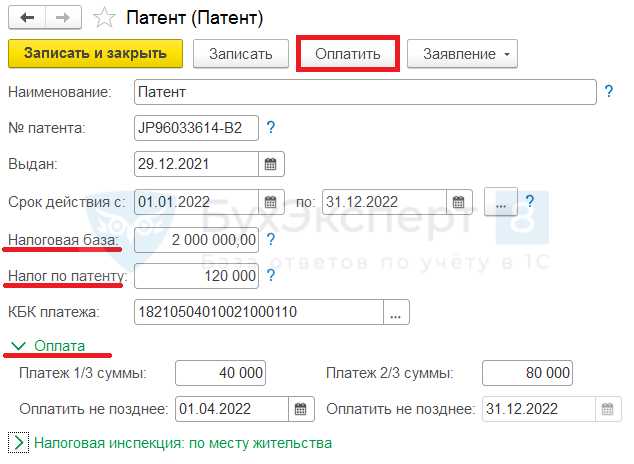

Далее создается документ «Патент» с указанием вида деятельности, периода действия и суммы, указанной в полученном патенте от налоговой инспекции. Важно вручную сверить эти данные с квитанцией из ФНС – автоматическая проверка в 1С не предусмотрена.

После ввода документа «Патент» начисление отражается в разделе «Операции» → «Операции, введенные вручную». Здесь фиксируется сумма налога, а также дата начала и окончания действия патента. При необходимости можно настроить график платежей, если сумма делится на несколько частей (например, при патенте на срок свыше 6 месяцев).

Выбор нужной конфигурации 1С для работы с патентом

Для корректного учета и начисления патента в 1С 8.3 необходимо использовать конфигурации, поддерживающие налоговый учет индивидуальных предпринимателей по патентной системе налогообложения (ПСН). Оптимальный выбор – «1С:Бухгалтерия 8» (редакция 3.0), начиная с релиза 3.0.43, где реализована поддержка ПСН согласно требованиям ФНС.

При работе в «1С:Бухгалтерия 8» важно проверить, активирован ли режим учета по ПСН. Для этого в разделе «Главное» откройте «Учетная политика», перейдите во вкладку «Система налогообложения» и убедитесь, что включена опция «Применяется патентная система налогообложения».

Если вы используете «1С:УНФ» (Управление нашей фирмой), начиная с версии 1.6.17, также реализована возможность ведения учета по ПСН. Однако начисление стоимости патента осуществляется вручную, поскольку автоматизированного механизма расчета, как в «Бухгалтерии», нет.

«1С:Предприниматель» подходит только для упрощенного учета и не поддерживает полноценное ведение налогового учета по ПСН. Для целей корректного расчета патента использовать данную конфигурацию не рекомендуется.

Перед началом работы важно установить актуальный релиз выбранной конфигурации и загрузить последние регламентированные формы отчетности. Это обеспечит корректную синхронизацию с сервисами ФНС и актуальность расчетов.

Настройка учетной политики для предпринимателя на патенте

Откройте раздел «Главное» → «Учетная политика». В появившемся окне выберите организацию с типом «Индивидуальный предприниматель». Нажмите «Создать» или «Изменить» действующую учетную политику.

В блоке «Система налогообложения» установите флажок «Применяется патентная система налогообложения». Выбор других режимов (УСН, ОСНО) должен быть отключен.

Перейдите на вкладку «Параметры учета». В разделе «Доходы» установите способ учета: «По дате поступления на расчетный счет или в кассу». Это важно для корректного отображения денежных поступлений при патентной системе.

Убедитесь, что в разделе «Расходы» отключены все параметры, так как в ПСН расходы не учитываются при расчете налога.

В параметрах учета заработной платы, если ИП использует труд наемных работников, укажите форму расчета взносов. Выберите «По выплатам» и настройте соответствующие тарифы страховых взносов, применимые к деятельности по патенту.

Сохраните изменения. После этого учетная политика будет применяться ко всем операциям в рамках ПСН. Проверьте соответствие настроек справочнику «Налоги и отчеты», где должна быть активна только патентная система с актуальным регионом действия патента.

Создание нового налогоплательщика с режимом ПСН

Для корректного начисления патента в 1С:Бухгалтерия 8.3 необходимо создать нового налогоплательщика с указанием режима налогообложения ПСН (патентная система налогообложения). Выполните следующие шаги:

- Откройте раздел «Справочники» – «Контрагенты».

- Нажмите кнопку «Создать» и выберите тип «Физическое лицо (ИП)».

- Заполните обязательные поля: ФИО, ИНН, ОГРНИП, дата регистрации.

- Перейдите на вкладку «Налоги и отчеты».

- В поле «Система налогообложения» установите значение «ПСН».

- Укажите налоговую инспекцию (выбирается из классификатора по коду или адресу).

- Сохраните карточку налогоплательщика.

Дополнительно:

- Если предприниматель применяет несколько режимов, проверьте, что ПСН указан только для соответствующих видов деятельности.

- В справочнике «Налоговые режимы» настройте ПСН с актуальными параметрами (видами деятельности, регионами применения, сроками действия).

- При регистрации налогоплательщика с ПСН обязательно проверяйте корректность реквизитов – от них зависит формирование отчетности и начисление налога.

Заполнение сведений о патенте в карточке налогоплательщика

Откройте раздел «НСИ» – «Физические лица». Найдите или создайте карточку индивидуального предпринимателя. Перейдите на вкладку «Налоги и взносы».

Нажмите «Добавить» в блоке «Применяемые режимы налогообложения». В поле «Налоговый режим» выберите «Патентная система налогообложения». Установите дату начала действия патента в соответствующем поле. Убедитесь, что дата соответствует дате, указанной в уведомлении ФНС.

В поле «Регион получения патента» укажите субъект РФ, где действует патент. Если деятельность ведётся в нескольких регионах, для каждого оформляется отдельный патент.

Нажмите «Добавить» в разделе «Виды деятельности». Выберите конкретный код и наименование вида деятельности, соответствующий патенту. Данные должны строго совпадать с информацией из заявления на получение патента.

Заполните поле «Номер патента», указав значение из выданного документа. Укажите срок действия: дату начала и окончания, как в патенте. Проверьте, что период не превышает 12 месяцев в пределах календарного года.

Сохраните изменения. При корректном заполнении информация автоматически используется в расчетах и отчетности в 1С. Ошибки в номере патента или датах приводят к недостоверной информации в регламентированных формах.

Формирование документа «Начисление налога по патенту»

Откройте раздел «Зарплата и кадры» в 1С 8.3. Перейдите в пункт «Налоги и взносы», затем выберите «Начисление налога по патенту».

Нажмите «Создать». В открывшемся окне укажите организацию, если ведётся учёт по нескольким юридическим лицам. В поле «Месяц начисления» выберите нужный период, в котором осуществляется начисление налога.

В блоке «Сотрудники» нажмите «Заполнить» → «Подбор». Отметьте сотрудников, у которых оформлен патент. После добавления проверьте, чтобы в колонке «Тип налога» стояло значение «Патент».

Убедитесь, что по каждому сотруднику заполнены реквизиты: номер патента, дата выдачи, срок действия и сумма налога. Если данные отсутствуют, откройте карточку сотрудника и в разделе «Налоги» внесите необходимую информацию.

В разделе «Начисления» проверьте корректность расчётов. Если сумма налога рассчитывается частично, например, при смене срока действия патента, программа должна учитывать количество дней действия патента в месяце.

После проверки нажмите «Провести» и «Записать». Для отражения в бухгалтерском учёте выполните команду «Отразить в регламентированном учёте».

Проверьте результат в отчёте «Расчёты по налогам и взносам». Убедитесь, что данные о патенте корректно отражены в учёте и будут учтены при формировании отчётности.

Отражение оплаты патента через банк или кассу

Для корректного учета оплаты патента в 1С 8.3 необходимо выбрать подходящий способ оплаты: банковский платеж или кассовый чек. В модуле «Банк и касса» создайте документ «Поступление денег», указав контрагента – налоговый орган, и выберите счет оплаты.

При оплате через банк заполните реквизиты платежного поручения, указав дату платежа и сумму, соответствующую сумме патента. В поле «Статья движения денежных средств» выберите категорию, связанную с налоговыми платежами. В разделе «Прочее» укажите назначение платежа, например, «Оплата патента за ИП, период с … по …».

Если оплата осуществляется наличными, в разделе «Касса» оформите «Приходный кассовый ордер». В реквизитах обязательно выберите кассу с правильным видом деятельности и укажите сумму оплаты. В комментариях или назначении платежа также необходимо прописать конкретный период действия патента для последующего контроля.

После проведения документа сформируется движение по счетам учета денежных средств и будет отражена оплата патента. Для проверки корректности проводок воспользуйтесь отчетом по кассе или банковским выпискам, сверив суммы и даты платежей с документами оплаты.

В случае автоматического начисления налога в разделе «Налоги и взносы» необходимо связать платеж с соответствующей налоговой обязательностью, используя механизм взаиморасчетов. Это позволит системе автоматически списать сумму оплаты с задолженности по патенту.

Проверка проводок и отражение начислений в регламентированных отчетах

После начисления патента в 1С 8.3 необходимо проверить правильность бухгалтерских проводок. Откройте документ начисления патента и перейдите в раздел проводок через кнопку «Дт/Кт». Убедитесь, что сумма начисления отражена по счету 26 «Общехозяйственные расходы» или другому счету, согласно настройкам вашей учетной политики.

Проверьте корректность аналитики: вид деятельности должен совпадать с тем, что указан в документе патента. Ошибки в аналитике приводят к некорректному формированию регламентированной отчетности и могут вызвать расхождения при сверке.

Для контроля правильности отражения начислений в отчетах откройте раздел «Отчеты» – «Регламентированные отчеты» – «Декларация по УСН» или «Отчет по налогу на патент» в зависимости от настроек. В разделе доходов и расходов проверьте наличие сумм, соответствующих начисленному патенту.

В случае несоответствия сумм сверяйте дату проведения документа, ставки налога и базу начисления. Корректировки в документе или переотражение начисления проводится через функцию «Перепроведение» или создание корректирующего документа.

Регулярно используйте отчет «Оборотно-сальдовая ведомость» по счетам учета патента, чтобы контролировать движение средств и своевременно выявлять ошибки отражения.

Корректировка ранее начисленного патента при изменениях условий

В 1С 8.3 корректировка патента необходима при изменении ключевых параметров, влияющих на его стоимость или срок действия. Основные причины корректировки:

- Изменение видов деятельности;

- Корректировка периода действия патента;

- Изменение регионального коэффициента;

- Исправление ошибок в исходных данных.

Для корректного пересчёта выполните последовательные шаги:

- Откройте раздел «Патенты» в меню «Налогообложение».

- Выберите документ начисления патента, подлежащий корректировке.

- Используйте кнопку «Изменить» или создайте документ «Корректировка патента» на основе исходного.

- Внесите корректировки в параметры: вид деятельности, период, коэффициенты.

- Проверьте автоматический пересчёт суммы патента.

- Сформируйте и распечатайте корректировочный документ для бухгалтерии и налоговой отчётности.

После сохранения изменений система автоматически обновит данные в регистрах налогового учёта. Если корректировка касается периода, в котором патент уже оплачен, создайте дополнительный документ «Возврат/Доплата», чтобы отразить перерасчёт.

Особенности при работе с корректировками:

- Корректировки по ставкам и коэффициентам влияют на итоговую сумму, необходимо проверять соответствие актуальным нормативам.

- Изменение сроков требует точного указания новых дат начала и окончания действия патента.

- Все корректировочные документы должны иметь ссылку на оригинал и содержать обоснование изменений.

Регулярная проверка и своевременная корректировка патентов в 1С обеспечивает точность налогового учёта и минимизирует риски штрафов за неправильное исчисление налога.

Вопрос-ответ:

Какие основные шаги необходимы для начисления патента в 1С 8.3?

Для начисления патента в 1С 8.3 нужно выполнить несколько последовательных действий. Сначала нужно перейти в раздел «Зарплата и кадры» или соответствующий модуль, затем выбрать пункт, связанный с патентной системой налогообложения. Далее требуется создать новый документ начисления патента, заполнить все обязательные поля, такие как период, сумма патента и сведения о работниках, если это предусмотрено. После проверки данных следует провести документ, чтобы система рассчитала налог и отразила его в отчетности. Важно внимательно вводить все параметры, чтобы избежать ошибок в расчетах.

Можно ли начислить патент в 1С 8.3 за период, который уже закрыт в учете?

В 1С 8.3 стандартно закрытые периоды учетной базы не допускают внесение новых документов, в том числе начислений патента. Однако, если необходимо сделать корректировки или начислить патент за прошлый период, можно открыть нужный месяц для проведения изменений. Это делается через настройку закрытия периодов в программе. После внесения необходимых данных и проведения документов стоит заново закрыть период, чтобы сохранить целостность учета. Такие действия требуют осторожности, чтобы не нарушить отчетность и правильность данных.

Какие ошибки могут возникнуть при начислении патента в 1С 8.3 и как их исправить?

Частые ошибки при начислении патента связаны с неправильным заполнением параметров документа, например, неверно указан период, сумма или контрагент. Иногда возникают проблемы с несоответствием настроек системы налогового учета. Если начисление не проводится, стоит проверить корректность настроек НДФЛ и патентной системы в разделе «Налоги и взносы». Для исправления ошибок нужно отозвать проведенный документ, внести необходимые изменения и провести его заново. В случае сложностей поможет журнал ошибок или системные сообщения, которые подскажут, какие именно данные требуют корректировки.

Как отразить начисление патента в отчетности через 1С 8.3?

После проведения начисления патента в 1С 8.3 данные автоматически попадают в налоговую отчетность, если настроены соответствующие регламентированные отчеты. Для формирования отчета необходимо зайти в раздел «Отчеты по налогам», выбрать отчет по патентной системе и указать нужный период. Программа сгенерирует отчет на основании введенных документов. Рекомендуется проверить итоговые суммы и соответствие данных, после чего отчет можно выгрузить для передачи в налоговую инспекцию. Если отчетность формируется впервые, полезно сверить ее с данными первичных документов начисления.