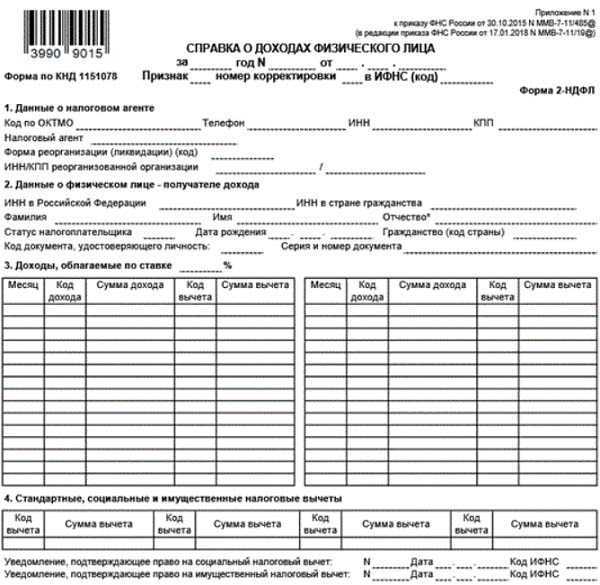

Справка 2-НДФЛ – основной документ для отчетности по налогам с физических лиц. В 1С процесс формирования этого отчета можно автоматизировать, но важно правильно настроить параметры и учитывать требования налоговой службы.

Для корректного заполнения справки необходимо использовать сведения из бухгалтерских и кадровых разделов: данные о доходах, удержанных налогах и периодах выплат. Ошибки в этих данных приводят к штрафам и доначислениям.

В 1С выбор правильного варианта справки зависит от версии программы и используемого конфигурационного решения (например, «Зарплата и управление персоналом» или «Бухгалтерия предприятия»). Также важно учитывать последние изменения в законодательстве, чтобы правильно отразить доходы и налоговые вычеты.

В данной инструкции описан поэтапный алгоритм создания и проверки справки 2-НДФЛ, включая настройку фильтров, формирование файла для сдачи в налоговую и способы проверки данных перед выгрузкой.

Заполнение справки 2 НДФЛ в 1С: пошаговая инструкция

Откройте раздел «Отчеты» в вашей конфигурации 1С (Зарплата и управление персоналом, Бухгалтерия). Найдите отчет «Справка 2-НДФЛ» в списке налоговых форм.

Выберите период формирования справки – обычно это календарный год. Убедитесь, что в настройках выбран именно тот год, за который нужно сформировать документ.

Перейдите к настройкам фильтрации сотрудников. Отметьте сотрудников, для которых необходимо сформировать справки. Если справка нужна по всем сотрудникам, оставьте фильтр пустым.

Проверьте правильность заполнения реквизитов организации в карточке компании – ИНН, КПП и другие обязательные данные. Ошибки в реквизитах приведут к некорректной отчетности.

Убедитесь, что в карточках сотрудников корректно введены данные паспорта, ИНН и сведения о доходах за период.

Запустите формирование справки. 1С автоматически подтянет суммы доходов, удержанных налогов и вычетов, рассчитанные по данным начислений и удержаний.

После формирования проверьте каждый раздел справки. Особое внимание уделите суммам налоговых вычетов и удержанному НДФЛ, чтобы они соответствовали расчетам в зарплатной базе.

При необходимости внесите корректировки вручную через интерфейс редактирования справки. Корректировки допускаются, если выявлены ошибки в исходных данных или изменения после расчетов.

Сформированную справку экспортируйте в XML-файл, если планируется отправка через налоговый портал. Для печати используйте встроенную функцию печати – документ автоматически откроется в формате, пригодном для распечатки.

После выгрузки и проверки файла сохраните его копию в архиве компании для учета и последующих сверок.

Подготовка данных для заполнения справки 2 НДФЛ в 1С

Для корректного формирования справки 2 НДФЛ в 1С необходимо заранее подготовить полный и точный набор исходных данных. Это позволит избежать ошибок при заполнении и последующих корректировок.

- Проверка кадровой информации сотрудников:

- Фамилия, имя, отчество без ошибок и сокращений.

- Индивидуальный номер налогоплательщика (ИНН) и СНИЛС.

- Правильное указание даты рождения и паспортных данных.

- Код налогового органа по месту регистрации сотрудника.

- Анализ начисленных доходов и удержанных налогов:

- Сводные данные по всем видам доходов за отчетный период, включая зарплату, премии, компенсации.

- Учет налоговых вычетов, предоставленных сотруднику в течение года.

- Проверка правильности удержания НДФЛ с каждого вида дохода.

- Идентификация источников дохода в 1С для корректного распределения по справке.

- Подготовка сведений о вычетах и льготах:

- Документальное подтверждение права на стандартные, социальные и имущественные вычеты.

- Правильное отражение сумм вычетов в учетной системе.

- Обновление данных о льготах по налогам, если они менялись в течение года.

- Проверка настроек 1С для формирования справки 2 НДФЛ:

- Актуальность используемой версии конфигурации 1С с поддержкой актуальных форм отчетности.

- Корректность заполнения справочников “Налоги и взносы”, “Виды доходов”, “Вычеты”.

- Настройка параметров налогового периода и отчетного года в системе.

- Обработка данных по сотрудникам, покинувшим организацию:

- Учёт всех выплат и удержаний за период работы в компании.

- Включение данных о доходах в справку за соответствующий налоговый период.

- Проверка наличия корректных контактных данных для возможных уведомлений.

Тщательная подготовка данных снижает риск ошибок при выгрузке справок 2 НДФЛ и гарантирует соответствие требованиям налогового законодательства.

Настройка параметров программы для корректного формирования справки

Для правильного формирования справки 2-НДФЛ в 1С необходимо проверить и скорректировать параметры в разделе «Настройки» – «Налоговый учет». Важно установить актуальный налоговый период и год, соответствующие отчетному периоду справки.

Убедитесь, что в карточке организации заполнены все реквизиты: ИНН, КПП, ОКТМО. Ошибки в этих данных приведут к неправильному формированию справочных документов и отказу налоговой службы в приеме отчетности.

В разделе «Налоги и взносы» активируйте флаг использования новой формы 2-НДФЛ, если отчет подается за текущий год. Для переходных периодов необходимо дополнительно проверять версию справки, чтобы избежать несоответствий с требованиями ФНС.

Настройте правильный порядок учета доходов и вычетов в параметрах учета заработной платы, убедившись, что все виды доходов, облагаемых НДФЛ, учтены в соответствующих регистрах налогового учета. В частности, проверьте правильность распределения доходов по кодам доходов, используемым в справке.

При заполнении раздела «Физические лица» следует проверить соответствие данных сотрудников, особенно ИНН и СНИЛС, а также статус налогового резидента. Неверные данные повлекут за собой ошибки при выгрузке в налоговые органы.

Необходимо также проверить настройки по отражению вычетов и удержаний, чтобы избежать двойного учета или пропуска обязательных налоговых льгот. В разделе «Параметры расчета НДФЛ» настройте учет налоговых вычетов, соответствующих законодательству.

Для корректной выгрузки справки 2-НДФЛ в формате XML проверьте соответствие шаблонов печати и форматирования требованиям ФНС, обновляя их через официальные обновления 1С или вручную, если используется кастомизированная конфигурация.

Регулярно обновляйте программное обеспечение и справочники налоговых ставок, чтобы гарантировать соответствие текущему налоговому законодательству и избежать ошибок в формируемой документации.

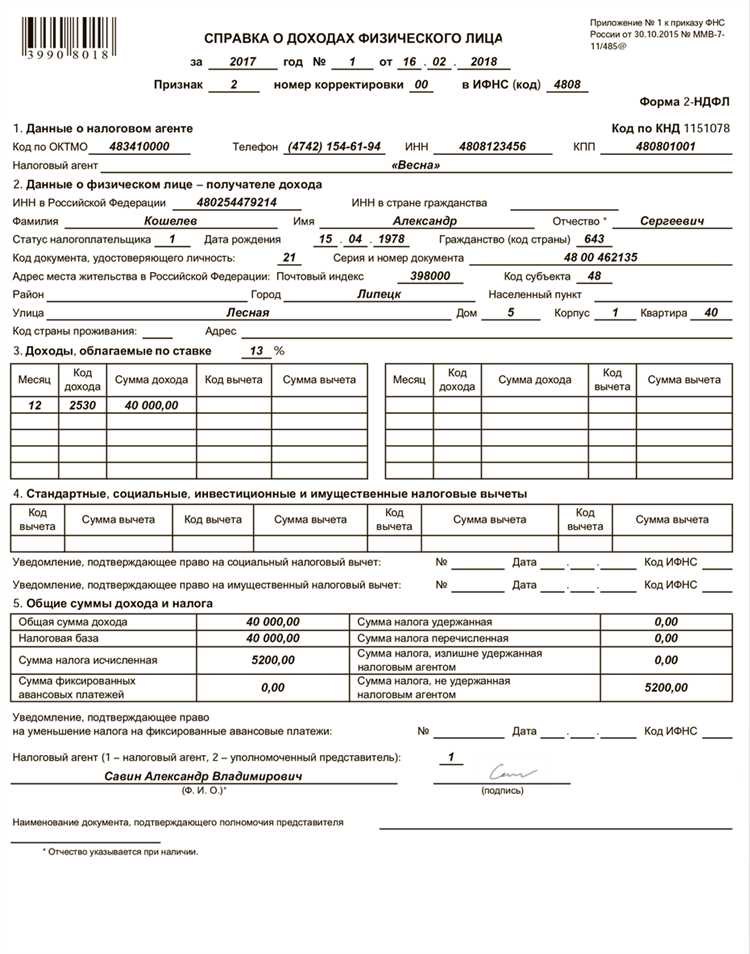

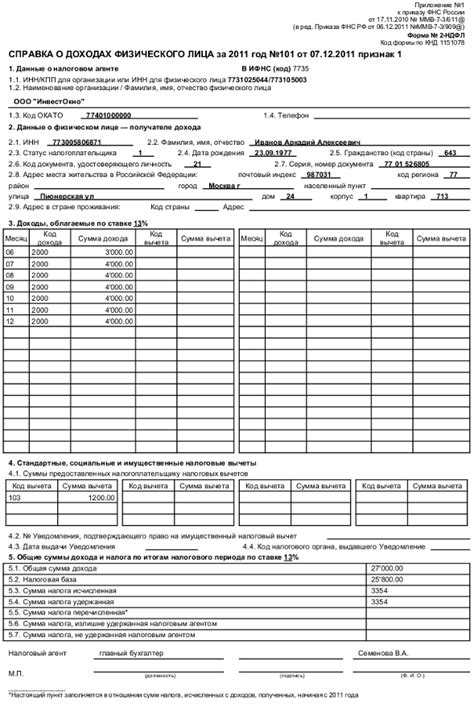

Пошаговое заполнение реквизитов сотрудника в справке 2 НДФЛ

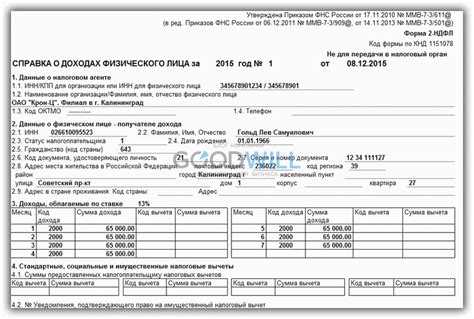

Шаг 1. Введите ФИО сотрудника полностью, без сокращений. В поле «Фамилия» указывайте именно фамилию из паспорта, в «Имя» – имя, в «Отчество» – отчество, если оно есть.

Шаг 2. Заполните дату рождения в формате ДД.ММ.ГГГГ, строго согласно паспорту или свидетельству о рождении. Ошибка в дате недопустима.

Шаг 3. В поле «ИНН» внесите идентификационный номер налогоплательщика сотрудника. Если ИНН отсутствует, оставьте поле пустым, но не вводите произвольные данные.

Шаг 4. Укажите серию и номер паспорта без пробелов и разделителей, строго по документу. Формат записи должен соответствовать внутренним требованиям 1С.

Шаг 5. Введите код подразделения и дату выдачи паспорта. Дату вводите в формате ДД.ММ.ГГГГ, код – без пробелов и дополнительных символов.

Шаг 6. В поле «Место рождения» вносите данные полностью и точно, как в паспорте. Учитывайте правильное написание населённого пункта, включая административное деление.

Шаг 7. Проверьте правильность всех реквизитов перед сохранением. Ошибки в ФИО, ИНН или паспорте приведут к отказу налоговой инспекции в принятии справки.

Внесение информации о доходах и налогах в 1С для справки 2 НДФЛ

Откройте раздел «Зарплата и кадры» или «Налоги и взносы» в зависимости от версии 1С. Перейдите в пункт «Справка 2-НДФЛ» и выберите создание новой формы за нужный период.

В карточке сотрудника проверьте корректность данных: ФИО, ИНН, СНИЛС и статус налогоплательщика. Для заполнения доходов используйте данные из начислений по документам «Начисление зарплаты» и «Премии», отфильтрованных по периоду.

Обязательно укажите все виды доходов, включая налоговые вычеты и компенсации. Для корректного отображения удержанного налога внесите суммы удержанного НДФЛ согласно отчетному периоду. Сверьте суммы с бухгалтерскими регистрами, чтобы избежать расхождений.

При необходимости внесите корректирующие записи вручную через кнопку «Изменить» в разделе доходов и налогов. Для каждого дохода укажите дату получения и код дохода согласно классификатору ФНС.

После внесения данных сформируйте справку и выполните проверку на ошибки встроенным инструментом 1С. В случае обнаружения несоответствий корректируйте данные до полного соответствия.

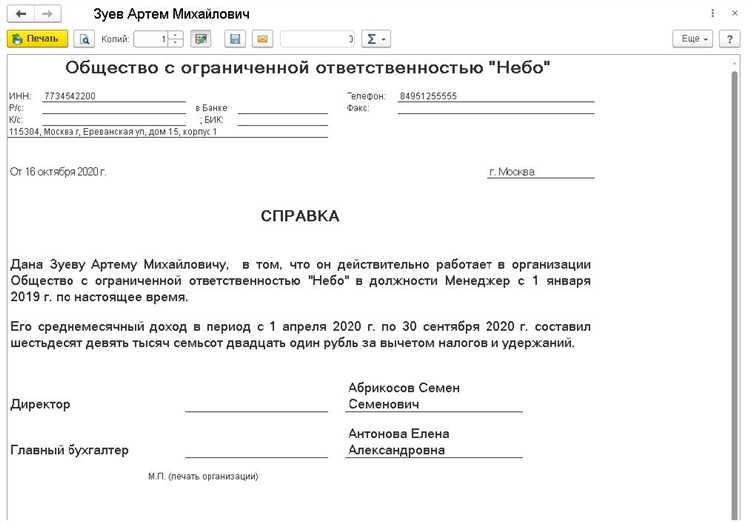

Сохраните и распечатайте справку для передачи сотруднику или выгрузки в электронном формате, используя формат XML для загрузки в налоговую систему.

Проверка и исправление ошибок при заполнении справки 2 НДФЛ в 1С

Для выявления ошибок в справке 2 НДФЛ откройте раздел «Отчеты» – «НДФЛ» – «Справка 2-НДФЛ». Используйте функцию «Проверка заполнения», которая анализирует соответствие данных требованиям налоговой инспекции. Обратите внимание на предупреждения о неверных ИНН сотрудников, некорректных кодах доходов и вычетов, а также несоответствия в суммах налога.

Если в ходе проверки выявлены ошибки по ИНН, проверьте данные в карточках сотрудников: ИНН должен быть указан полностью, без пробелов и лишних символов. Для исправления неверных кодов доходов и вычетов перейдите в настройки справки и сверяйтесь с актуальным классификатором доходов, утвержденным приказом ФНС.

При расхождениях в суммах налога сверяйте данные с первичными документами – расчетными листками и платежными поручениями. Ошибки в суммах часто возникают из-за неверно введенных ставок или дат начисления. Исправляйте даты в разделе «Начисления» у сотрудников, чтобы корректно отразить период налогообложения.

После внесения изменений повторно выполните проверку в 1С. При отсутствии ошибок сформируйте файл для загрузки в личный кабинет налогоплательщика. Если ошибки сохраняются, используйте журнал регистрации событий для выявления проблемных операций в учете.

Обязательно сверяйте итоговые показатели справки с отчетами по НДФЛ в разделе «Регламентированные отчеты» для исключения расхождений перед сдачей в налоговую. Автоматизация проверки в 1С сокращает риск штрафов за неправильное заполнение.

Экспорт и печать готовой справки 2 НДФЛ из 1С

После формирования справки 2 НДФЛ в 1С необходимо выполнить экспорт и подготовить документ к печати. Следуйте четкой последовательности действий, чтобы избежать ошибок и сохранить корректность данных.

- Откройте сформированный документ 2 НДФЛ в разделе «Отчеты» или «НДФЛ» в зависимости от конфигурации 1С.

- Проверьте корректность данных, особенно ФИО сотрудника, ИНН, суммы доходов и удержанных налогов. Ошибки выявляются на этом этапе, что облегчает последующую корректировку.

- Выберите команду «Выгрузить» или «Экспорт» из меню действий. В большинстве версий 1С доступен экспорт в формат XML, который подходит для передачи в налоговую и загрузки в другие системы.

- Укажите путь сохранения файла и выберите формат «XML». Название файла рекомендуется формировать по шаблону: «2НДФЛ_Фамилия_Год.xml» для удобства поиска и учета.

- Для печати нажмите кнопку «Печать» или «Создать печатную форму». 1С автоматически сформирует документ в формате, соответствующем требованиям ФНС, включая все необходимые разделы и подписи.

- Если необходимо отредактировать внешний вид документа, используйте встроенный редактор печатных форм или экспортируйте файл в формат Excel или Word для дополнительной корректировки.

- Перед непосредственной печатью проверьте настройки принтера: формат бумаги должен быть А4, ориентация – портретная, поля – не меньше 10 мм со всех сторон.

- Для массовой печати справок 2 НДФЛ используйте функцию пакетной обработки, которая позволяет сформировать и распечатать документы по всем сотрудникам одновременно.

В завершение убедитесь, что распечатанные справки соответствуют электронным файлам и правильно подписаны уполномоченным лицом. Это поможет избежать отказов при сдаче отчетности в налоговую.

Вопрос-ответ:

Какие данные необходимы для заполнения справки 2-НДФЛ в 1С?

Для оформления справки 2-НДФЛ в 1С нужно собрать информацию о сотруднике, включая его паспортные данные, ИНН, сведения о доходах за отчетный период и удержанных налогах. Также важно иметь данные о периодах работы и возможных налоговых вычетах. В системе 1С эти данные обычно уже занесены, что облегчает процесс заполнения документа.

Как в 1С выбрать правильный отчетный период для формирования справки 2-НДФЛ?

Отчетный период в 1С устанавливается в настройках при создании справки. Обычно это календарный год, за который предоставляются данные по доходам и налогам сотрудника. В интерфейсе 1С можно указать конкретный год или период, чтобы отчет включал только нужные выплаты и удержания, что позволяет избежать ошибок в итоговых данных.

Что делать, если в 1С обнаружена ошибка в ранее сформированной справке 2-НДФЛ?

При обнаружении ошибки необходимо создать корректировочную справку. В 1С для этого существует специальная функция: нужно выбрать отчет, в котором есть ошибка, и оформить корректировку с указанием правильных данных. После этого новая справка заменит ошибочную, и ее можно будет отправить в налоговую службу.

Какие шаги следует выполнить для печати справки 2-НДФЛ из 1С?

Чтобы распечатать справку 2-НДФЛ, сначала сформируйте отчет в 1С, выбрав нужного сотрудника и период. Затем откройте сформированный документ и используйте кнопку печати. Важно проверить, что шаблон справки соответствует требованиям налоговой, и все данные отображаются корректно. После проверки можно отправлять документ на печать или сохранять в электронном виде.

Можно ли в 1С автоматически заполнить справку 2-НДФЛ для всех сотрудников компании?

Да, 1С позволяет массовое формирование справок 2-НДФЛ для всех сотрудников одновременно. Для этого в разделе отчетности выбирается соответствующая функция, где указывается период и параметры. Система автоматически соберет данные по каждому работнику и сформирует комплект документов. Это значительно ускоряет процесс подготовки отчетности.

Какие данные необходимы для заполнения справки 2-НДФЛ в 1С?

Для корректного заполнения справки 2-НДФЛ в программе 1С потребуются сведения о сотруднике: ФИО, ИНН, паспортные данные, а также информация о начисленной зарплате, удержанных налогах и выплатах за отчетный период. Кроме того, нужно иметь данные о налоговом агенте — компании или организации, которая выплачивает доход. Важно правильно внести периоды работы и виды доходов, чтобы избежать ошибок при формировании документа.

Какие основные этапы последовательности действий при создании справки 2-НДФЛ в 1С?

Процесс начинается с выбора раздела в программе, где формируются налоговые отчеты. Затем нужно выбрать нужного сотрудника или группу сотрудников, после чего 1С автоматически подгрузит данные о начислениях и удержаниях. Далее необходимо проверить корректность заполненных полей, особенно сумм дохода и налоговых вычетов. После этого документ можно сформировать и провести, а затем при необходимости распечатать или отправить в налоговую через электронный отчет. Рекомендуется внимательно сверять итоговые данные с бухгалтерскими отчетами для исключения расхождений.